|

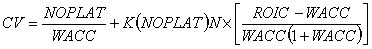

Убедившись в объективном существовании внутренней стоимости компании и рассмотрев основные способы ее расчета (см. БК №3), мы подошли к следующему вопросу - управлению этой стоимостью. Как правило, стратегически, владельцев и топ-менеджеров компании интересует рост этого показателя (хотя в некоторых ситуациях тактически может оказаться выгодным его снижение), поскольку он отражает внутреннее «здоровье» компании и лишь опосредованно отражает внешнее окружение бизнеса. Естественно, управлять стоимостью возможно только в том случае, если таковая стоимость известна. Равно как известны и составляющие ее показатели. В нашей прошлой публикации при определении внутренней стоимости компании мы рассмотрели, в частности, формулу Миллера-Модильяни с пятью составляющими - NOPLAT, ROIC, WACC, K и N:

Сегодня мы поговорим о том, каким образом можно воздействовать на эти показатели. Лучше меньше, да лучше Принципиально важным показателем, который не только участвует в формировании расчетов и формул стоимости компании, но и ощутим реально в ежедневной практике, является NOPLAT - чистая операционная прибыль, скорректированная на налоги. А поскольку она выводится расчетным путем из прибыли как таковой, понятно, что любые действия, направленные на увеличение прибыли, положительно скажутся на стоимости бизнеса. Впрочем, увеличение прибыли - это всегда само по себе хорошоJ. Чтобы расставить приоритеты в плане увеличения прибыли, разумнее всего провести анализ чувствительности NOPLAT к отдельным статьям отчета о прибылях и убытках. Для этого мы на один процент уменьшаем (или увеличиваем) каждый показатель поочередно, оставляя при этом все остальные показатели неизменными (Таблица 1). В зависимости от характера бизнеса и отрасли влияние на результат NOPLAT, а, следовательно, и стоимости в силу рычага будет различным. Таблица 1: Сводная таблица чувствительности стоимости к изменению основных параметров | | Влияние параметра на стоимость компании | Доходы и расходы по обычным видам деятельности | Начальный план | Ухудшение на 1% | Улучшение на 1% | Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 550 | 92,8% | 107,5% | Себестоимость проданных товаров, продукции, работ, услуг | - 400 | 94,7% | 105,4% | Валовая прибыль | 150 | | | Коммерческие расходы | - 20 | 99,4% | 100,6% | Управленческие расходы | - 25 | | | Прибыль (убыток) от продаж | 105 | | | Прочие доходы и расходы | | | | Проценты к получению | - | | | Проценты к уплате | - 45 | | | Доходы от участия в других организациях | - | | | Прочие операционные доходы | 21 | | | Прочие операционные расходы | - 4 | | | Внереализационные доходы | 9 | | | Внереализационные расходы | - 1 | | | Амортизация | - 20 | | | Прибыль (убыток) до налогообложения | 65 | | | Отложенные налоговые активы | - | | | Отложенные налоговые обязательства | - | | | Текущий налог на прибыль | - 16 | | | Чистая прибыль (убыток) отчетного периода | 49 | 100,0% | | WACC | 22,4% | 98,6% | 101,4% | IC | 397 | 99,7% | 100,3% |

Так, в финансовой модели крупной оптово-розничной компании В изменение валовой выручки на 1% в положительную стороны дает увеличение внутренней стоимости на 7,5%. Уменьшение себестоимости на сотую долю дает разницу показателей в 5%. А вот сокращение коммерческих расходов (то, чем в первую очередь начинают заниматься 9 из 10 предпринимателей при необходимости поднять прибыль), оказывается, увеличивает результат меньше, чем на 1%. Конечно, экономия на коммерческих и управленческих издержках - это самое оперативное, что можно сделать в таком случае: результат скажется сразу же. В отличие, например, от увеличения на один процент валовой выручки при прежней себестоимости товара - тут собственнику придется суметь продать свой товар на один процент дороже (а точнее, его маркетологу придется поломать голову над этой задачей). Что же касается управления себестоимостью, то ее уменьшение вовсе не предполагает только битву по ценам, хотя и это весьма результативный способ. В себестоимость включаются также и потери товара, и расходы на транспорт, и неэффективная ассортиментная политика, при которой ряд товаров оканчивает свою жизнь на складе... При этом 1% - это очень скромная оценка тех потерь, которые компания несет при неграмотной либо злоумышленной работе в продажах и закупках, и «подтянуть» этот показатель на самом деле не так уж и сложно. Говоря о внутренних улучшениях, которые призваны увеличить внутреннюю стоимость, нельзя не упомянуть работу с балансом, которой многие руководители зачастую пренебрегают. Вернее, у таких собственников по отношению к балансу однобокий интерес: где бы еще раздобыть денег, чтобы пустить их в оборот. А между тем, нельзя не отметить, что инвестированный капитал (из которого формируется ROIC) складывается из всех процентных обязательств. Следовательно, при уменьшении величины долга, даже при прежних результатах продаж/прибыли, стоимость компании будет существенно выше, что видно в таблице расчетов. Рассмотрим так же, как изменение средневзвешенной стоимости капитала (WACC) отражается на стоимости компании. WACC формируется из стоимости средств акционеров и заемщиков. Снижать стоимость акционерного капитала - противоречит самой логике целесообразности бизнеса, поэтому мы посчитаем только, как отразится на стоимости заемных средств уменьшение WACC на один процент. Заметьте, не на один процентный пункт, а на один процент от общей стоимости. Как видно из таблицы, такая незначительная корректировка повышает справедливую стоимость бизнеса на 1,4%. На практике же пересмотр кредитного портфеля открывает гораздо большие возможности: процентные ставки банковских кредитов сейчас сами по себе уменьшаются примерно на один-два процентный пункт в год (понижение процентной ставки с 14% до 13%, например, дает уменьшение стоимости долга на 7%), а консалтинговые компании[OAP1] предлагают различные услуги по удешевлению стоимости привлеченного капитала. Кайзен в стоимости компании И какой же собственник не хочет быстрого успеха? Кратковременного напряжения всех ресурсов организации, а затем - большого, качественного скачка. Хорошо, если рыночная конъюнктура позволяет проглотить слона целиком. Однако, в стабильных рынках и высококонкурентной среде более реалистично съесть его по кусочкам. Не стоит недооценивать результат достижения маленьких целей «ценой» в 1 процент за счет внутренних резервов и ресурсов. Особенно, когда такие «незначительные улучшения» предпринимаются скоординированно и постоянно - идеология японского кайзен. В таблице 2 видно, как совершенствование самых значимых плановых показателей каждого всего на 1% подняло чистую прибыль на 9 у.е., а справедливую внутреннюю стоимость - на 49 у.е. (16%)! Совсем неплохо для началаJ В конце концов, неторопливая черепаха опередит быстроногого Ахиллеса. Таблица 2: «Цена 1%» Доходы и расходы по обычным видам деятельности | Начальный план | Корректировка | Итоговый план | Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 550 | 101% | 556 | Себестоимость проданных товаров, продукции, работ, услуг | - 400 | 99% | - 396 | Валовая прибыль | 150 | | 160 | Коммерческие расходы | - 20 | 99% | - 20 | Управленческие расходы | - 25 | 99% | - 25 | Прибыль (убыток) от продаж | 105 | | 115 | Прочие доходы и расходы | | | | Проценты к получению | - | | | Проценты к уплате | - 45 | 99% | - 45 | Доходы от участия в других организациях | - | | - | Прочие операционные доходы | 21 | 101% | 21 | Прочие операционные расходы | - 4 | 99% | - 4 | Внереализационные доходы | 9 | 101% | 9 | Внереализационные расходы | - 1 | 99% | - 1 | Амортизация | - 20 | 100% | - 20 | Прибыль (убыток) до налогообложения | 65 | | 76 | Отложенные налоговые активы | - | | | Отложенные налоговые обязательства | - | | | Текущий налог на прибыль | - 16 | | - 18 | Чистая прибыль (убыток) отчетного периода | 49 | | 58 | | | | | | | | | EBIT | 102 | | 112 | Tax adjustment | - 26 | | - 29 | NOPLAT | 76 | | 83 | WACC | 22,4% | 99% | 22,2% | IC | 397 | 99% | 393 | EVA | - 14 | | - 4 | ROIC | 19,04% | | 21,20% | | | | | Стоимость наличных активов | 337 | | 375 | Стоимость роста | -19 | | -6 | норма инвестирования | 100,0% | | 100,0% | период конкурентного преимущества | 2 | | 2 | Стоимость бизнеса | 318 | | 369 |

Умножение лучше сложения Описанные далее способы управления стоимостью можно охарактеризовать как стратегические улучшения. Это не что иное, как способы повлиять на два оставшихся показателя из формулы стоимости - период конкурентного преимущества N и норма инвестирования К. А поскольку и К, и N в этой формуле прямые множители, повышение этих показателей в разы увеличит внутреннюю стоимость. Конкурентоспособность предприятия или фирмы в будущем закладывается сегодня. Среди возможных факторов долгосрочного преимущества можно назвать инновационные разработки, эффективную информационную систему, портфель брэндов, управление качеством и даже наличие уникальных специалистов, топ-менеджеров и пр. Большая часть затрат на подобные статьи учитывается как управленческие расходы, немедленный эффект от которых не ощутим. Зачастую, «выжимание прибыли» в коротком периоде осуществляется за счет резкого сокращения таких затрат, что может «аукнуться» уменьшением показателя N, и, как следствие, уменьшением справедливой внутренней стоимости. Обратное тоже верно. В таблице 3 приведены результаты расчетов, при которых плановые управленческие расходы (например, на НИОКР) увеличены, ради продления периода конкурентного преимущества. Заметим, что, хотя NOPLAT и стоимость наличных активов меньше, чем в предыдущем примере, стоимость роста и стоимость компании больше. При росте чистой прибыли на 33% справедливая внутренняя стоимость компании увеличилась на 53%! Таблица 3: При корректировке плана управленческие расходы увеличены, что позволило продлить период конкурентного преимущества Доходы и расходы по обычным видам деятельности | Начальный план | Корректировка | Итоговый план | Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 550 | 102% | 561 | Себестоимость проданных товаров, продукции, работ, услуг | - 400 | 99% | - 396 | Валовая прибыль | 150 | | 165 | Коммерческие расходы | - 20 | 95% | - 19 | Управленческие расходы | - 25 | 105% | - 26 | Прибыль (убыток) от продаж | 105 | | 120 | Прочие доходы и расходы | | | | Проценты к получению | - | | | Проценты к уплате | - 45 | 96% | - 43 | Доходы от участия в других организациях | - | | - | Прочие операционные доходы | 21 | 115% | 24 | Прочие операционные расходы | - 4 | 105% | - 4 | Внереализационные доходы | 9 | 120% | 11 | Внереализационные расходы | - 1 | 110% | - 1 | Амортизация | - 20 | 100% | - 20 | Прибыль (убыток) до налогообложения | 65 | | 86 | Отложенные налоговые активы | - | | | Отложенные налоговые обязательства | - | | | Текущий налог на прибыль | - 16 | | - 21 | Чистая прибыль (убыток) отчетного периода | 49 | | 66 | | | | | | | | | EBIT | 102 | | 120 | Tax adjustment | - 26 | | - 31 | NOPLAT | 76 | | 89 | WACC | 22,4% | 90% | 20,2% | IC | 397 | 95% | 377 | EVA | - 14 | | 12 | ROIC | 19,04% | | 23,50% | | | | | | | | | Стоимость наличных активов | 337 | | 439 | Стоимость роста | -19 | | 48 | норма инвестирования | 100,0% | | 100,0% | период конкурентного преимущества | 2 | | 4 | Стоимость бизнеса | 318 | | 487 |

Задача, связанная с показателем нормы инвестирования К заключается в том, что некоторые бизнесы не в состоянии эффективно освоить весь свободный денежный поток, инвестировав его с ROIC, равным либо превышающим текущий показатель по компании. Тогда ресурсы либо инвестируются в менее эффективные проекты (что влечет убывающую отдачу инвестиций и снижение ROIC), либо «придерживаются» до появления адекватного проекта (с тем же результатом), либо попросту изымаются владельцами для размещения в другие компании или инструменты. Соответственно, чем ниже показатель К, тем меньше стоимость (посчитать эффект снижения К со 100% до 80% оставляем читателю). Выход из ситуации заключается в эффективном управлении портфелем инвестиций. Разделять и властвовать К сожалению, воспользоваться очень практичной теорией управления стоимостью пока удается редко. Много ли владельцев среднего бизнеса, как правило, представляющего конгломерат различных бизнес-направлений, имеют точную, достоверную информацию о состоянии финансовых дел внутри своего холдинга в каждом подразделении? Крайне редко - в одной-двух из ста компаний - имеются данные о стоимости отдельного бизнеса внутри группы компаний и отдельно выделенные затраты корпоративного центра. При таком положении дел реструктуризация активов - одно из базовых средств внешних стратегических улучшений - оказывается невозможной. В самом деле, когда есть только общие цифры для всей компании - суммарная выручка, суммарная себестоимость, общий размер инвестированного капитала - принятие стратегического решения невозможно в принципе. Допустим, у бизнеса, совмещающего в себе маленькую фирму А и крупную торговую компанию В, известна общая экономическая добавленная стоимость (EVA), равная -2. Что это? Сумма равных отрицательных показателей, или один бизнес создает добавленную стоимость на единицу, а второй «уничтожает» три единицы? В большинстве случаев руководитель делит этот результат пропорционально обороту своих бизнесов, или прибыли. Получается вполне «правдоподобная» картина - но, увы, далекая от реальности L. Бизнес есть искусство есть бизнес И, наконец, самое интересное из всех средств управления стоимостью - сделки слияния и поглощения. Это едва ли не самый быстрый способ увеличить стоимость компании. И едва ли не самый быстрый способ ее убить. Мировая статистика показывает, что в 60% всех сделок стоимость уничтожается. И, тем не менее, этот инструмент был и остается наиболее привлекательным для жаждущих приумножить свой капитал. Давайте рассмотрим два варианта развития событий при покупке маленькой компании более крупной. Мы принципиально остановимся только на финансовой стороне вопроса, оставив за скобками проблему слияния корпоративных культур, интеграции каналов дистрибуции и пр. Итак, имея модели двух бизнесов, А и В, в виде все тех же документов (отчета о прибыли и убытках и баланс), мы не можем просто просуммировать все имеющиеся показатели. Мешает одна маленькая деталь: для того, чтобы присоединить к себе маленькую фирму А, бизнесу В надо за нее заплатить. А для этого - найти деньги. Предположим, что сделка совершается по цене справедливой внутренней стоимости, которая, как видно из таблицы 4, равна 36. Бизнес В располагает денежными средствами в количестве 10 единиц, а оставшиеся 26 приходится занимать. Например, в банке. И в балансе компании денежные средства уменьшаются на 10, а долгосрочные обязательства увеличиваются на 26 единиц. | A | B | A+B | Внеоборотные активы, в т.ч.: | 13 | 310 | 359 | Основные средства (здания, сооружения, оборудование и др.) | 10 | 300 | 310 | Нематериальные активы (патенты, лицензии и т.п.) | 3 | 10 | 13 | Финансовые вложения | | | 36 | Оборотные активы, в т.ч.: | 22 | 140 | 152 | Сырье, материалы и другие аналогичные ценности | 1 | 10 | 11 | Готовая продукция, товары для перепродажи | 1 | 63 | 64 | Дебиторская задолженность, в т.ч.: | 18 | 57 | 75 | Задолженность за товары и услуги и т.д. | 8 | 57 | 65 | Задолженность по предоставленным займам | 10 | - | 10 | Денежные средства | 2 | 10 | 2 | ИТОГО АКТИВ | 35 | 450 | 511 | | | | | Резервы и капитал | 11 | 147 | 158 | Долгосрочные обязательства | 20 | - | 46 | Краткосрочные обязательства, в т.ч.: | 4 | 303 | 307 | Полученные кредиты и займы | - | 250 | 250 | Кредиторская задолженность | 3 | 50 | 53 | Задолженность перед бюджетом | - | - | - | Другие обязательства | 1 | 3 | 4 | ИТОГО ПАССИВ | 35 | 450 | 511 |

Обе компании продолжают работать, как работали раньше. Но в результате сделки суммарная стоимость получилась меньше суммы стоимостей отдельных компаний: не 410, как это вытекает из сложения 36 и 376, а 401 - из-за нового кредита немного изменилась средневзвешенная стоимость капитала, и вот итог. К этому ли стремился собственник? Таблица 4: Возможные последствия слияния компаний с точки зрения изменения стоимости | A | B | A+B :( | A+B :) | Доходы и расходы по обычным видам деятельности | | | | | Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 50 | 550 | 600 | 620 | Себестоимость проданных товаров, продукции, работ, услуг | - 20 | - 400 | - 420 | - 410 | Валовая прибыль | 30 | 150 | 180 | 210 | Коммерческие расходы | - 5 | - 20 | - 25 | - 24 | Управленческие расходы | - 13 | - 25 | - 38 | - 30 | Прибыль (убыток) от продаж | 12 | 105 | 117 | 156 | Прочие доходы и расходы | | | | | Проценты к получению | 2 | - | 2 | 2 | Проценты к уплате | - 4 | - 45 | - 52 | - 52 | Доходы от участия в других организациях | - | - | - | - | Прочие операционные доходы | 2 | 21 | 23 | 23 | Прочие операционные расходы | - 1 | - 4 | - 5 | - 5 | Внереализационные доходы | 1 | 9 | 10 | 10 | Внереализационные расходы | - | - 1 | - 1 | - 1 | Амортизация | - 2 | - 20 | - 22 | - 22 | Прибыль (убыток) до налогообложения | 10 | 65 | 72 | 111 | Отложенные налоговые активы | - | - | - | - | Отложенные налоговые обязательства | - | - | - | - | Текущий налог на прибыль | - 2 | - 6 | - 8 | - 8 | Чистая прибыль (убыток) отчетного периода | 8 | 59 | 64 | 103 | | | | | | EBIT | 11 | 102 | 113 | 152 | Tax adjustment | - 3 | - 17 | - 21 | - 21 | NOPLAT | 8 | 85 | 92 | 131 | WACC | 22,3% | 22,4% | 22,3% | 21,3% | IC | 31 | 397 | 454 | 454 | EVA | 1 | - 4 | - 9 | 34 | ROIC | 24,65% | 21,46% | 20,29% | 28,88% | | | | | | | | | | | Стоимость наличных активов | 34 | 380 | 413 | 615 | Стоимость роста | 2 | -6 | -12 | 115 | норма инвестирования | 60,0% | 100,0% | 90,0% | 100,0% | период конкурентного преимущества | 5 | 2 | 2 | 3 | Стоимость бизнеса | 36 | 374 | 401 | 730 |

Впрочем, к чему он стремится, понятно: расчет делается на некий синергетический эффект, который поможет компаниям работать эффективнее. Но в каком случае он возникает? Представим, что бизнес В - это оптово-розничная компания, а бизнес А работает в сфере услуг, базируясь на продукции В. И вот тогда сумма выручки станет не 600, как при простом сложении, а 620 - они ведь взаимно дополняют друг друга. И суммарные издержки теперь равняются не 420, а 410: теперь компания сама производит тот продукт, который продает. Или, если не производит, то за счет увеличения оборота добивается от поставщиков снижения цен. Получилось сэкономить и на коммерческих расходах, и на управленческих: сократили менеджерский состав, сотрудников компании А из арендуемого помещения пересадили в здание, принадлежащее В. В результате такой оптимизиции суммарная прибыль от продаж получилась не 117, а целых 156. Если в компании А были свои коммерческие разработки, которые теперь удалось поставить на поток, период конкурентного преимущества вырос с двух лет до трех. Маленькая фирма А, работая независимо, не могла освоить все средства, и потому ее норма инвестирования составляла только 60%. После поглощения ее компанией В эта проблема ушла: крупный бизнес всегда может «переварить» все инвестированные средства. А заодно и имеет преимущества в виде доступа к 15%-ным долгосрочным финансовым ресурсам (в отличие от 18%-ных у бизнеса А). Что получается в итоге использования всех этих плюсов и преимуществ? Рассчитав стоимость объединенной компании по формуле Миллера-Модильяни, 36+374=730! Алхимия финансов! Ради такого волшебства - в котором на самом деле нет ничего сверхъестественного J ежегодно осуществляются тысячи многомиллиардных сделок. Но само по себе поглощение, как мы только что увидели, еще не гарантирует увеличения стоимости. Успех или неуспех зависят от трех факторов (с финансовой точки зрения): способности получить синергетический операционный эффект от взаимодействия двух бизнесов (согласитесь, что если мы объединим парикмахерскую и завод железобетонных изделий, мы вряд ли его достигнем); реализации стратегических преимуществ (вспомним К и N) и возможностей финансового инжиниринга. Но к каким бы методам и рычагам управления внутренней стоимостью мы ни прибегали, нам никак не обойтись без трех базовых документов - отчета о прибылях и убытках, сведений о денежном потоке и баланса. Они всегда были и будут теми тремя китами, на которых покоится деятельность финансиста.

|