|

Несколько лет назад концепция стоимости бизнеса вызвала оживленную дискуссию в кругах челябинских предпринимателей, причем предметом обсуждения стали принципиальная правомерность и практический смысл использования этой теории. Основной аргумент противников заключался в том, что продукт (в данном случае, бизнес) не имеет стоимости, пока он не выставлен на рынок и, соответственно, не является товаром. С такой точки зрения оперировать категориями стоимости бизнеса можно, применительно в основном к публичным компаниям, имеющим рыночные котировки акций. Впрочем, это не мешало тем же спорщикам «в кругу друзей» порой делать высказывания вроде «через год мой бизнес будет стоить ххх миллионов». На чьей же стороне правда? Корректно ли говорить о стоимости бизнеса применительно к компании среднего размера, владельцы которой и не помышляют продавать часть акций (долей) третьим лицам? Или планируют это делать - но тогда какова эта стоимость? С нашей точки зрения вопрос решается однозначно, а споры порождаются нечеткостью терминологии. В момент совершения купли-продажи доли в капитале компании (неважно, будет ли это единственной сделкой при входе фонда прямых инвестиций или повторяющейся сделкой на торговой площадке) возникает цена бизнеса. Это величина предельно субъективная и подверженная влиянию множества факторов, в том числе не связанных с качеством самой компании: общей конъюнктуры финансовых рынков, успешными или не очень действиями инвестбанкиров по «раскрутке», выбором площадки для размещения и т.д. Цена отражает ожидания инвесторов и не всегда коррелирует со стоимостью компании - вспомните хотя бы бум «дот-комов» в конце прошлого века. В то же время у каждого бизнеса есть внутренняя стоимость (своего рода некий аналог себестоимости продукта), и ее можно достаточно объективно оценить в любой момент времени. Стоимость отражает фундаментальное качество компании, ее реальное экономическое состояние и фактическое удовлетворение требований существующих владельцев. Существует целый ряд методик расчета внутренней стоимости бизнеса IVB, мы остановимся на трех наиболее иллюстративных. Сразу сделаем оговорку: во всех методиках не учитывается стоимость не используемого в бизнесе имущества (например, простаивающих производственных помещений), которым владеет собственник. Соответственно, при наличии такового к полученному результату надо прибавить его стоимость. Способ 1. «На салфетке» Получить представление о внутренней стоимости компании в первом приближении («плюс-минус километр») можно, поделив чистую операционную прибыль, скорректированную на налоги, на средневзвешенную стоимость капитала: IVB = NOPLAT/WACC,

где NOPLAT - чистая операционная прибыль от основной деятельности, скорректированная на налоги, WACC - средневзвешенная стоимость капитала. С экономической точки зрения это означает, что, в случае продажи компании по цене, равной внутренней стоимости и реинвестировании полученных средств, все поставщики капитала (кредиторы и акционеры) получат такую же доходность, как при сохранении status quo. Если предлагаемая цена сделки ниже, то, очевидно, что альтернативный доход (NOPLAT= WACC х IVB) будет меньше, чем получаемый сейчас, и сделка не имеет экономического смысла. Поскольку WACC по смыслу близка к внутренней норме доходности IRR - показателю, на который ориентируются финансовые инвесторы (например, фонды прямых инвестиций ставят цель порядка 35-40%), становятся понятными ориентиры вроде «три годовых прибыли». В качестве примера рассмотрим уже использованную в прошлом мастер-классе модель бизнеса В (см. «Бизнес-Ключ» №2). Эта компания получила NOPLAT = 85 при WACC = 22,4%. По «салфеточной» методике ее внутренняя стоимость составила бы 379,5, что представляется заниженным. Наиболее явный недостаток этой формулы состоит в том, что она совершенно не учитывает инфляционные процессы. Если некая компания производит 100 у. е. NOPLAT каждый год, то очевидно, что в сегодняшних ценах при инфляции 10% в год те же 100 у.е. следующего года эквивалентны 90 у.е., спустя еще год - 81 у.е. и так далее. Поэтому существует второй вариант той же простой методики с поправкой на инфляцию: IVB = NOPLAT/(WACC - i),

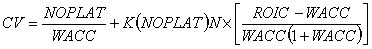

где i - инфляция. При таком расчете внутренняя стоимость бизнеса В составила бы примерно 590 у. е. (принимая в расчет среднегодовой уровень инфляции порядка 8% в силу постепенного снижения ее темпов в долгосрочной перспективе), или почти 7 NOPLAT. Такая оценка представляется завышенной. Во всяком случае, даже простейшие формулы помогли нам определить диапазон стоимости компании: от 4,5 до 7 операционной прибыли. Однако для практических целей такая «точность» вряд ли достаточна. Способ 2. «Точность - достояние королей» Максимально точная методика строится на оценке дисконтированных денежных потоков DCF либо экономической добавленной стоимости EVA, рассмотренной в прошлом номере. С ее помощью IVB рассчитывается как уже имеющийся инвестированный капитал плюс сумма всей дисконтированной экономической добавленной стоимости, которую способна создать компания в течение своей жизни. При этом жизнь компании делится на 2 периода - прогнозный и продленный. Тогда  , ,

где IC - инвестированный капитал,

FDEVA - дисконтированная экономическая добавленная стоимость в каждый год прогнозного периода и

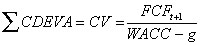

CDEVA - дисконтированная экономическая добавленная стоимость в каждый год продленного периода. Что такое прогнозный и продленный периоды? И нынешний владелец бизнеса, и потенциальный покупатель заинтересованы не столько в прошлых финансовых результатах (они лишь создают базу для прогнозов), сколько в будущей прибыли и капитализации, поэтому стремятся адекватно смоделировать будущее компании. Срок, на который возможно достаточно достоверно рассчитать экономику бизнеса, является прогнозным периодом. Как правило, это 3-10 лет, в зависимости от отрасли, масштаба бизнеса и иных факторов. На нижнюю границу этого периода следует ориентироваться предприятиям сферы торговли и услуг, на верхнюю - компаниям базовых отраслей (например, металлургическим). Но цикл жизни компании принимается теоретически бессрочным, поэтому все время за рамками прогнозного периода относится к продленному. Чем меньше горизонт прогнозирования, тем большую часть стоимости бизнеса будет составлять продленная стоимость. Так, при 10-летнем прогнозном периоде, суммы FDEVA и CDEVA будут примерно равны, а при 5-летнем прогнозе CDEVA может превосходить FDEVA в 2-3 раза. Продленную часть стоимости компании зачастую вычисляют по более простой формуле «бессрочно растущего денежного потока»  , ,

где  - нормальный свободный денежный поток в 1 год после завершения прогнозного периода, - нормальный свободный денежный поток в 1 год после завершения прогнозного периода,

g - ожидаемые темпы роста свободного денежного потока в бессрочной перспективе. Основной задачей в данной методике оценки будет расчет EVA на каждый год прогнозного периода, что требует не только финансового анализа, но и всестороннего тщательного рассмотрения отрасли, рынка, производства, госрегулирования, персонала и т.д., то есть фундаментального анализа бизнеса. Решение подобной задачи в первый раз может занимать месяцы работы и потребовать привлечения независимых специалистов. Безусловно, такой подход оправдан в отношении крупного бизнеса. Однако, если владельцы компании исповедуют стоимостной подход, то именно такой расчет ложится в основу стратегических планов и программ развития. В нашем учебном примере рассмотренный способ оценки не применим, поскольку отсутствует достоверный среднесрочный прогноз. Способ 3. «Разумная достаточность» Между двумя первыми, простейшими, формулами и последней, относящейся к «высшей математике», есть еще одна, не требующая изощренных математических вычислений - формула Миллера-Модильяни. Она представляет собой сумму двух базовых слагаемых: стоимости наличных активов («что есть») и стоимости роста («что будет»), и в формальном виде выглядит так:  , ,

где NOPLAT - ожидаемая чистая операционная прибыль от основной деятельности, скорректированная на налоги, в первый прогнозный период; ROIC - ожидаемая рентабельность инвестированного капитала, K - норма инвестирования (доля NOPLAT, инвестированная в новые проекты ради роста), N - период конкурентного преимущества (ожидаемое число лет, в течение которых компания будет продолжать вкладывать капитал в новые проекты и получать прогнозируемую ROIC)

Большинство компонентов формулы нам знакомы по предыдущему мастер-классу. Обратите внимание, что и стоимость наличных активов (NOPLAT/WACC) нам также знакома по «салфеточной» методике. Давайте выполним такой расчет на примере финансовой модели бизнеса В. Предположим, что мы - потенциальный покупатель и единственный документ, доступный нам - отчет за 2005 г. Конечно, в практике мы не будем выносить суждения на основании только одного года, так как он может оказаться нехарактерным - провальным или, наоборот, «шоколадным». Мы станем требовать отчетность минимум за 3 года.

Таблица 1. Отчет о прибылях и убытках | 2005 г. | Доходы и расходы по обычным видам деятельности | | Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 550 | Себестоимость проданных товаров, продукции, работ, услуг | - 400 | Валовая прибыль | 150 | Коммерческие расходы | - 20 | Управленческие расходы | - 25 | Прибыль (убыток) от продаж | 105 | Прочие доходы и расходы | | Проценты к получению | - | Проценты к уплате | - 45 | Доходы от участия в других организациях | - | Прочие операционные доходы | 21 | Прочие операционные расходы | - 4 | Внереализационные доходы | 9 | Внереализационные расходы | - 1 | Амортизация | - 20 | Прибыль (убыток) до налогообложения | 65 | Отложенные налоговые активы | - | Отложенные налоговые обязательства | - | Текущий налог на прибыль | - 6 | Чистая прибыль (убыток) отчетного периода | 59 | Дивиденды | - 18 |

Таблица 2. Баланс | 2005 г. | Внеоборотные активы, в т.ч.: | 310 | Основные средства (здания, сооружения, оборудование и др.) | 300 | Нематериальные активы (патенты, лицензии и т.п.) | 10 | Оборотные активы, в т.ч.: | 140 | Сырье, материалы и другие аналогичные ценности | 10 | Готовая продукция, товары для перепродажи | 63 | Дебиторская задолженность, в т.ч.: | 57 | Задолженность за товары и услуги и т.д. | 57 | Задолженность по предоставленным займам | - | Денежные средства | 10 | ИТОГО АКТИВ | 450 | | | Резервы и капитал | 147 | Долгосрочные обязательства | - | Краткосрочные обязательства, в т.ч.: | 303 | Полученные кредиты и займы | 250 | Кредиторская задолженность | 50 | Задолженность перед бюджетом | - | Другие обязательства | 3 | ИТОГО ПАССИВ | 450 |

Таблица 3. Расчет средневзвешенной стоимости капитала | | Инвестированный капитал | 397 | | | CC/STL - стоимость краткосрочных кредитов и займов | 18% | CC/LTL - стоимость долгосрочных обязательств | 12% | CC/OF - стоимость средств акционеров | 30% | WACC - средневзвешенная стоимость капитала | 22,4% |

Таблица 4. Расчет рентабельности инвестированного капитала | 2005 г. | EBIT | 102 | Tax adjustment | - 17 | NOPLAT | 85 | WACC | 22,4% | IC | 397 | EVA | - 4 | ROIC | 21,46% |

Итак, стоимость наличных активов компании в нашем примере составляет около 380 у. е. (85/22,4). Для расчета стоимости роста необходимо разобраться с коэффициентами К и N. Норма инвестирования K представляет собой долю прибыли, инвестированную в компанию ради роста и рассчитывается как чистые инвестиции, деленные на NOPLAT. Если K < 1, то финансирование роста осуществляется целиком из собственных средств и чистый денежный поток представляет положительную величину, если К > 1 - то частично из заемных, и ЧДП при этом отрицательный. Поскольку данных за предыдущие периоды у нас нет, мы не можем точно определить К и должны сделать расчеты для «граничных» значений (например, 0,5 и 1,2), либо принять К = 1. Период конкурентного преимущества N определяется как прогнозный срок, в течение которого компания способна получать отдачу на инвестированный капитал выше, чем стоимость капитала, т.е. ROIC > WACC. В нашем случае N будет «периодом неконкурентоспособности», и уже до вычислений ясно, что стоимость роста будет отрицательной. Наша задача - максимально объективно оценить, насколько долгим будет этот период. Предположим, по мнению экспертов перелом ситуации в лучшую сторону наступит через 2 года. Тогда по Миллеру-Модильяни внутренняя стоимость компании по данным 2005 г. составит: Стоимость бизнеса на 2005 год: Стоимость наличных активов | 380 | Стоимость роста | -6 | норма инвестирования | 100% | период конкурентного преимущества | 2 | Внутренняя стоимость бизнеса | 374 | инвестированный капитал | 397 |

Таким образом, у компании, создающей отрицательную добавленную экономическую стоимость («красная EVA»), внутренняя стоимость бизнеса меньше, чем инвестированный капитал либо стоимость наличных активов и это расхождение может оказаться очень значительным. Стоит отметить, что приведенный расчет не совсем корректен, так как в его основе лежали данные завершенного, а не прогнозного периода. Представим, что руководство компании предоставило информацию по планам на 2006 г. Объем продаж должен вырасти на 40% - с 550 до 770 у.е., что потребует инвестиций в размере 30 у.е. в основные средства и увеличения коммерческих расходов на 50%. Себестоимость товаров, к сожалению, будет расти чуть быстрее (+45%). Планируется рост зарплат, что приведет к увеличению управленческих расходов. Однако потребность в заемных средствах останется практически на прежнем уровне (257 против 250 в 2005 г.), причем их стоимость снизится в среднем до 16% за счет уменьшения доли частных займов. Ожидания доходности на акционерный капитал также снижены на 2 процентных пункта (до 28%) в связи с продолжающейся стабилизацией экономики. Теперь экономика компании выглядит совсем по-другому: Таблица. План по прибылям/убыткам | 2006 г. | Доходы и расходы по обычным видам деятельности | | Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом НДС, акцизов и аналогичных обязательных платежей) | 770 | Себестоимость проданных товаров, продукции, работ, услуг | - 580 | Валовая прибыль | 190 | Коммерческие расходы | - 30 | Управленческие расходы | - 38 | Прибыль (убыток) от продаж | 123 | Прочие доходы и расходы | | Проценты к получению | | Проценты к уплате | - 41 | Доходы от участия в других организациях | - | Прочие операционные доходы | 23 | Прочие операционные расходы | - 5 | Внереализационные доходы | 11 | Внереализационные расходы | - 2 | Амортизация | - 21 | Прибыль (убыток) до налогообложения | 88 | Отложенные налоговые активы | | Отложенные налоговые обязательства | | Текущий налог на прибыль | - 8 | Чистая прибыль (убыток) отчетного периода | 80 |

| | 2005 г. | Внеоборотные активы, в т.ч.: | 320 | Основные средства (здания, сооружения, оборудование и др.) | 310 | Нематериальные активы (патенты, лицензии и т.п.) | 10 | Оборотные активы, в т.ч.: | 200 | Сырье, материалы и другие аналогичные ценности | 14 | Готовая продукция, товары для перепродажи | 88 | Дебиторская задолженность, в т.ч.: | 86 | Задолженность за товары и услуги и т.д. | 86 | Задолженность по предоставленным займам | - | Денежные средства | 12 | ИТОГО АКТИВ | 520 | | | Резервы и капитал | 188 | Долгосрочные обязательства | - | Краткосрочные обязательства, в т.ч.: | 331 | Полученные кредиты и займы | 257 | Кредиторская задолженность | 70 | Задолженность перед бюджетом | - | Другие обязательства | 4 | ИТОГО ПАССИВ | 520 |

| Таблица. Расчет средневзвешенной стоимости капитала | | Инвестированный капитал | 446 | CC/STL | 16% | CC/LTL | 11% | CC/OF | 28% | WACC | 21,1% |

| Таблица. Расчет рентабельности инвестированного капитала | | EBIT | 120 | Tax adjustment | - 18 | NOPLAT | 102 | WACC | 21,1% | IC | 446 | EVA | 8 | ROIC | 22,87% |

|

Норма инвестирования в 2005 г. составит 67,4%. Период конкурентного преимущества при детальном знакомстве с бизнесом оценен в 5 лет. Внутренняя стоимость компании по данным первого прогнозного периода (2006 г.) составит: Стоимость бизнеса на 2006 год: Стоимость наличных активов | 484 | Стоимость роста | 24 | норма инвестирования | 67,4% | период конкурентного преимущества | 5 | Внутренняя стоимость бизнеса | 508 | инвестированный капитал | 446 |

Таким образом, из-за различий в выбранных массивах данных разница в оценке стоимости составила 134 у.е., причем рост стоимости опередил рост прибыли (136% против 120%). Практические следствия проведенных расчетов могут быть следующими: - если среди владельцев компании есть финансовые инвесторы, то на основании расчета по завершенному периоду напрашивался бы вывод о целесообразности продажи своих долей в капитале, тогда как расчет по прогнозному периоду свидетельствует об обратном; - если собственники компании изначально предполагали ее продажу, то переговоры в 2004 г. (когда 2005 г. был первым прогнозным периодом) начались бы с гораздо меньшей стартовой цены - всего за 1 год цена сделки (при прочих равных условиях) выросла бы на треть; - при наличии системы опционов для менеджеров цена 1% капитала в 2005 г. могла бы быть установлена на уровне примерно 5 у.е минус принятый дисконт. Важно отметить и то, что третья методика очень наглядно интегрирует различные функции стратегического управления и зоны ответственности в единый финансовый показатель. Так, снижение WACC - забота, в первую очередь, финансового директора; уменьшение величины инвестированного капитала зачастую связано с управлением запасами, сбором задолженности, политикой рассрочки для покупателей и отсрочки платежей поставщикам; коэффициент инвестирования определяется потребностями операционного развития, но отчасти зависит от дивидендной политики; NOPLAT есть результат совместной работы всех подразделений компании. Принятие концепции внутренней стоимости бизнеса позволяет сформировать эффективный фундамент стратегического планирования и финансового менеджмента. Это объективная основа для принятия существенных решений (например, в отношении структуры активов компании), незаменимая методика в корпоративных сделках слияния, поглощения или продажи и практический инструмент для текущих задач (таких как расчет системы опционов для менеджмента). Особенно важно опираться на этот критерий в управлении портфелем бизнесов, многопрофильной компанией, а также в ситуации реструктуризации активов, совершения финансовых инвестиций или сделок M&A. Достаточно рассчитать прогнозы для каждого из рассматриваемых вариантов развития бизнеса и сделать выбор в пользу максимальной внутренней стоимости - и цифры станут самым весомым и непредвзятым аргументом, последним словом в деловых переговорах или финансовых спорах. *

IVB - Intrinsic Value of Business

IRR - Internal Rate of Return, ставка дисконтирования, обеспечивающая равенство чистой текущей стоимости нулю

DCF - Discounted Cash Flow

IC - Invested Capital

FDEVA - Forecasted Discounted Economic Value Added

CDEVA - Continuing Discounted Economic Value Added **

«Нет ничего практичнее хорошей теории. В прошлом месяце на первом раунде переговоров по продаже бизнеса нам удалось удвоить начальную обсуждаемую цену только за счет правильно выполненной оценки внутренней стоимости компании».

|